現在、日本では短期金利が日銀の政策によって抑えられている一方で、長期金利が市場主導で上昇を続けています。これにより長短金利差(スプレッド)が急拡大しており、金融市場に大きな歪みが生じつつあります。

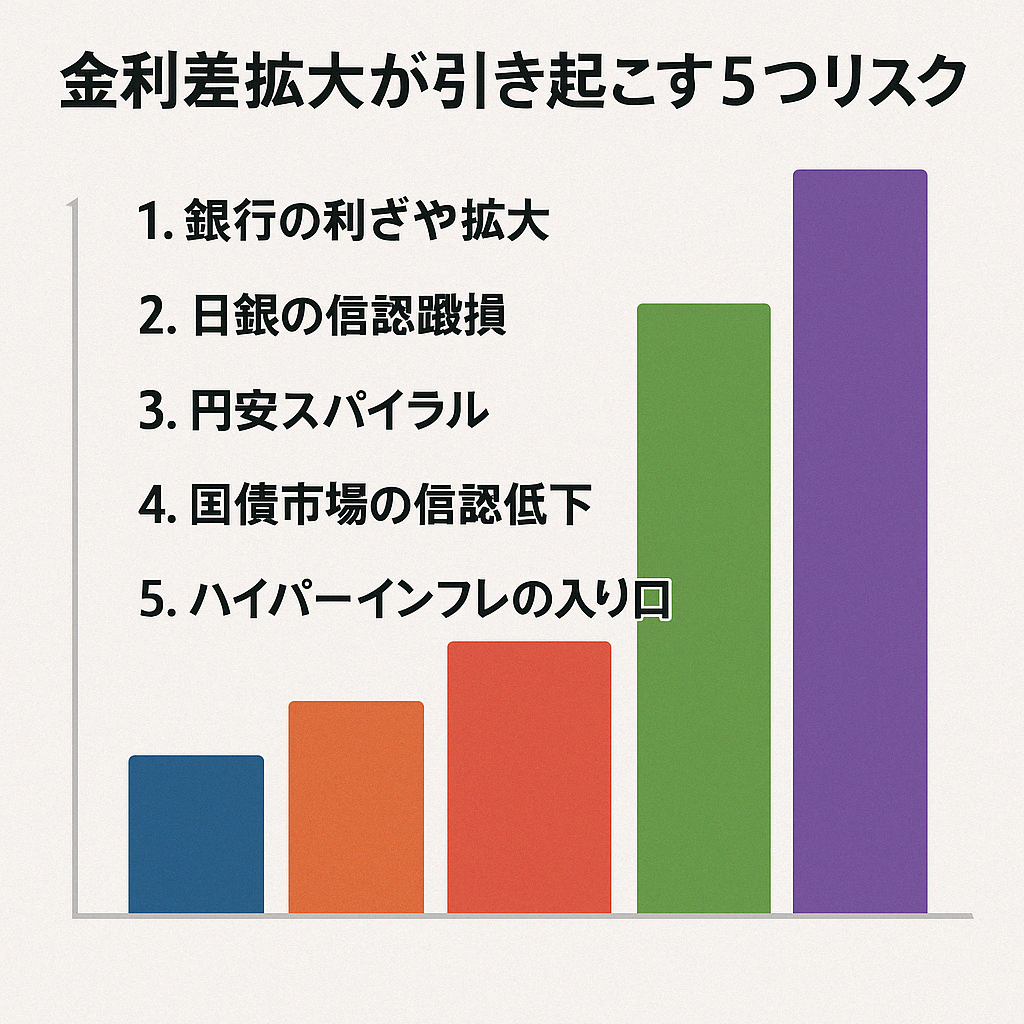

金利差拡大が引き起こす5つのリスク

- 1. 銀行の利ざや拡大:一見良好に見えるが、一時的な恩恵にすぎない。

- 2. 日銀の信認毀損:YCCの統制力が疑問視される。

- 3. 円安スパイラル:実質金利マイナスで通貨売りが進行。

- 4. 国債市場の信認低下:長期国債の売り圧力増加。

- 5. ハイパーインフレの入り口:信認喪失が連鎖すると最終的に通貨危機に発展する可能性。

ハイパーインフレに備えるための現実的な資産防衛戦略

通貨分散

円資産だけに依存せず、米ドル、スイスフラン、シンガポールドルなどの外貨に分散させることが重要です。為替ヘッジなしの外貨建て資産を持つことで、円安進行に備えることができます。

実物資産への逃避

金、銀、不動産、コモディティなどのインフレ耐性のある資産を保有することで、通貨価値の劣化に備えます。日本の不動産よりも海外の物件に分散する方が有利なケースが多いでしょう。

ビットコイン(BTC)

中央銀行の統制を受けない分散型資産として、信認危機の中で逃避資産になり得ます。供給量が限られており、長期的な通貨価値の保全手段として注目されています。

ポートフォリオ例

| 資産カテゴリ | 構成比 | 目的 |

|---|---|---|

| 米ドル建て現金・MMF | 20% | 円安ヘッジ・流動性確保 |

| ゴールドETF/金地金 | 20% | インフレ耐性 |

| ビットコイン(現物) | 20% | 政府リスク回避 |

| 米国債(短期) | 15% | 安全資産・利回り確保 |

| 海外不動産/REIT | 15% | 実物資産・収益性 |

| コモディティ/鉱山株 | 10% | リスクプレミアム狙い |

最後に:今こそ備えるタイミング

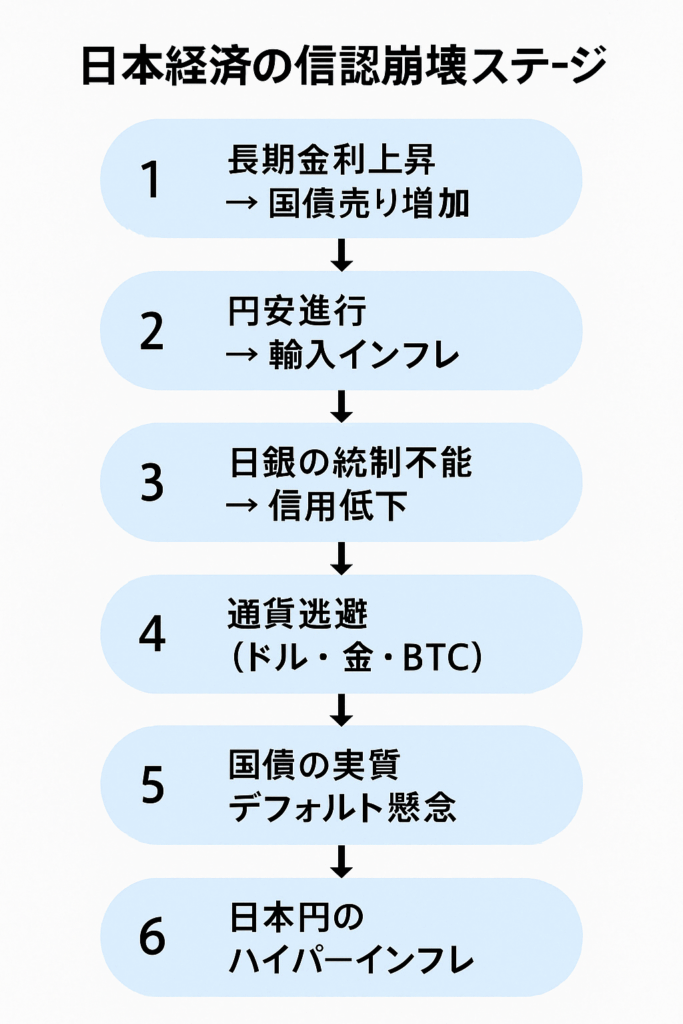

信認崩壊は突然起きるものではなく、じわじわと進行して最後に一気に臨界点を迎えます。2025年現在の日本は、その「前兆」がいくつも点灯している状態です。

円資産を過信せず、現実的な逃避手段を今のうちに講じておくことが、将来の資産防衛につながります。

「逃げるなら今」――それが唯一のリスク管理です。

コメント