時価総額3億〜50億米ドル程度の上場企業から、独自の先端科学技術を核に成長余地が大きい銘柄を管理人が独断で精選した監査ログです(時点)。

- スクリーニング基準

- 厳選10社(テーマ別)

- 1) AST SpaceMobile (NASDAQ: ASTS) — “スマホ直結”衛星ブロードバンド

- 2) Intuitive Machines (NASDAQ: LUNR) — 商業月面着陸×月面経済

- 3) Planet Labs (NYSE: PL) — 高頻度イメージング×解析SaaS

- 4) Amprius Technologies (NYSE: AMPX) — シリコン負極(〜500 Wh/kgクラス)

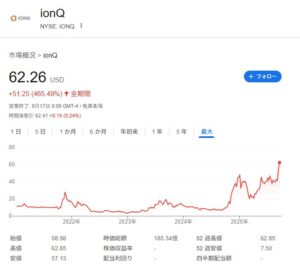

- 5) IonQ (NYSE: IONQ) — トラップドイオン×クラウド提供

- 6) Rigetti Computing (NASDAQ: RGTI) — 超伝導×マルチチップ統合

- 7) Schrödinger (NASDAQ: SDGR) — 物理ベース計算化学×創薬/ソフト

- 8) AbCellera (NASDAQ: ABCL) — マイクロ流体×AIの抗体探索OS

- 9) Recursion (NASDAQ: RXRX) — 画像オミクス×AIの表現型創薬

- 10) Indie Semiconductor (NASDAQ: INDI) — ADASレーダー/ビジョンSoC

- まとめ

スクリーニング基準

- 独自技術/知財による構造的優位(論文化・第三者検証・規制認可への見通し)

- 商用化の兆し(官需・大手提携・量産ロードマップ)

- 資金繰り耐性(手許現金・希薄化リスク・CapEx計画)

- 投資家にとっての近接カタリスト(決算、契約、試験・打上げ、臨床進展、認可)

厳選10社(テーマ別)

1) AST SpaceMobile (NASDAQ: ASTS) — “スマホ直結”衛星ブロードバンド

- 技術優位:未改造スマホでの衛星経由5G/動画通話を実証。BlueBird衛星群でカバレッジ拡張を計画。

- 商用化:AT&T/Vodafoneなど大手と提携。規制クリアと初期商用開始が焦点。

- カタリスト(6–18か月):追加衛星の打上げ・初期商用ローンチ・各国免許。

- 主要リスク:打上げ・規制遅延、巨額CapExによる希薄化。

2) Intuitive Machines (NASDAQ: LUNR) — 商業月面着陸×月面経済

- 技術優位:IM-1(Odysseus)で米国として1972年以来の月面軟着陸を達成。CLPSで後続ミッションを保有。

- 商用化:NASA案件を基盤に、通信リレーやロボティクス等の横展開を狙う。

- カタリスト:IM-2以降の打上げ成功・追加受注IR。

- 主要リスク:ミッション失敗時の財務影響・保険・打上げスケジュール。

3) Planet Labs (NYSE: PL) — 高頻度イメージング×解析SaaS

- 技術優位:Pelican(高分解能)/Tanager(ハイパースペクトル)で製品力を強化。

- 商用化:官需・防衛・エネルギー横展開。画像データ契約の積み上げ。

- カタリスト:政府大型契約の更新/追加、衛星稼働拡大。

- 主要リスク:価格競争・商談長期化。

4) Amprius Technologies (NYSE: AMPX) — シリコン負極(〜500 Wh/kgクラス)

- 技術優位:第三者検証ベースで500 Wh/kg級を公表。現行製品は〜450 Wh/kgクラスで出荷中。

- 商用化:UAS/航空用途での量産案件が進展。米国内新工場の立ち上げが鍵。

- カタリスト:量産歩留まり改善・航空宇宙向け長期契約。

- 主要リスク:スケール/コスト、固体電池などの競合台頭。

5) IonQ (NYSE: IONQ) — トラップドイオン×クラウド提供

- 技術優位:高忠実度が強み。AWS/Azure連携で開発者アクセスを確保。

- 商用化:クラウド利用/ブッキングの積み上げがドライバー。

- カタリスト:次世代機の提供拡大、産業ユースケースのPoC。

- 主要リスク:実用ギャップ、赤字継続。

6) Rigetti Computing (NASDAQ: RGTI) — 超伝導×マルチチップ統合

- 技術優位:36量子ビットのマルチチップ機を一般提供。アーキテクチャのスケール拡張を志向。

- 商用化:研究受託・官需中心で収益はボラタイル。

- カタリスト:100+量子ビット機のロードマップ進展、企業案件の実証。

- 主要リスク:技術KPI未達、希薄化。

7) Schrödinger (NASDAQ: SDGR) — 物理ベース計算化学×創薬/ソフト

- 技術優位:分子設計ソフトと共同/自社創薬の二毛作モデル。

- 商用化:大型製薬との長期協業が拡大。ソフトARRも成長ドライバー。

- カタリスト:臨床/マイルストン進展、ソフト売上の加速。

- 主要リスク:創薬マイルストンの時期不確実性。

8) AbCellera (NASDAQ: ABCL) — マイクロ流体×AIの抗体探索OS

- 技術優位:独自プラットフォームで多数提携を同時並行。自社主導案件も進展。

- 商用化:成功報酬・ロイヤルティにレバレッジが効くモデル。

- カタリスト:提携先の臨床進展・新規大型提携。

- 主要リスク:売上の跳ね/凹み、長期開発。

9) Recursion (NASDAQ: RXRX) — 画像オミクス×AIの表現型創薬

- 技術優位:独自データ×AIで表現型探索を高速化。NVIDIA等と連携。

- 商用化:共同創薬・外販の双方で収益源を多角化。

- カタリスト:パートナープログラムのマイルストン。

- 主要リスク:臨床失敗・追加資金調達。

10) Indie Semiconductor (NASDAQ: INDI) — ADASレーダー/ビジョンSoC

- 技術優位:レーダー/ビジョン/コックピットに特化した車載半導体群。

- 商用化:Tier1/OEMでの設計インから量産フェーズへ移行中。

- カタリスト:量産採用の正式発表、M&A統合効果の顕在化。

- 主要リスク:自動車在庫循環・市況変動。

まとめ

- 建玉:イベント駆動で段階的に。単銘柄の初期リスクは総資産の1–2%を上限。

- モニタリング:現金残高/希薄化履歴、受注・規制進展、技術KPIをチェック。

- 出口:失敗イベント・下方修正で即時縮小。高値更新時は半利確などルール化。

免責:本稿は情報提供であり、特定銘柄の売買を推奨・勧誘するものではありません。最終判断はご自身で原典(IR/決算資料/公的開示)をご確認ください。

コメント