株の短期売買で「一歩先の材料」を取りに行くとき、多くの個人投資家は決算、ニュース、テクニカル指標に集中します。ところが、情報の消化が速い今の市場では、価格が動いた後に理由を探すのでは遅い場面が増えています。

そこで有効なのが、SNS投稿量、検索トレンド、アプリランキング、求人情報、レビュー数の増減などのオルタナティブデータです。これは企業活動や消費者行動の「手前」を捉えやすく、うまく設計すると短期の需給変化(投機資金の流入・流出)を先読みしやすくなります。

本記事では、SNS・検索トレンドを中心に、個別株の短期売買へ落とし込む具体的な設計手順を、初心者でも実装できる粒度まで分解して解説します。ポイントは、データの“面白さ”ではなく、売買判断に落とすまでの工学(設計・検証・運用)です。

- オルタナティブデータ短期売買の全体像:何を、どう儲けに変えるのか

- まず押さえるべき前提:短期売買で効くのは「真実」ではなく「参加者の行動」

- 使えるオルタナティブデータの種類と、短期売買向き/不向き

- 勝てる形にするための設計思想:データ→シグナル→ルール→検証→運用

- 具体例:検索トレンド×ブレイクアウトで“初動”を取る

- 具体例:SNS投稿量×過熱判定で“崩れ”を取る

- データの落とし穴:ノイズ、同義語、銘柄名問題、ボット問題

- 検証(バックテスト)の考え方:勝率よりも“期待値”と“テール”を見る

- 運用の肝:リスク管理は“ポジションサイズ”が9割

- 実践ワークフロー:毎日30分で回す“半自動”オペレーション

- よくある失敗パターンと、避けるためのルール

- 発展:複数データの合成スコアで精度を上げる

- まとめ:短期で勝つ鍵は“データの使いどころ”を間違えないこと

- 実例で理解する:検索スパイクが出た日の“取引判断”を時系列で追う

- データ取得の現実解:完璧を目指さず“再現性がある範囲”で戦う

- キーワード設計が9割:検索トレンドでノイズを減らす技術

- コストと執行:短期売買は“手数料よりスリッページ”が痛い

- 地合い別の使い分け:同じシグナルでも“やること”を変える

- 戦略の寿命を延ばす:ウォークフォワードと“ルールの固定化”

オルタナティブデータ短期売買の全体像:何を、どう儲けに変えるのか

オルタナティブデータは「株価と関係ありそうな外部データ全般」を指しますが、短期売買で狙うべきは大きく3つです。

- 注目度の急増(アテンション・ショック):話題化→参加者増→短期の買い需要が増える

- 期待の先行(期待先行の織り込み):製品・サービスの需要期待が先に広がり、価格が先に動く

- 悪材料の拡散(ネガ拡散):炎上・不買・不具合などが拡散し、短期の投げ売りが出る

ただし、注目度が上がれば必ず上がるわけではありません。むしろ短期では「上がった後に崩れる」ことも多い。だからこそ、オルタナティブデータは単独で使わず、価格・出来高・ボラティリティと組み合わせるのが基本です。

まず押さえるべき前提:短期売買で効くのは「真実」ではなく「参加者の行動」

SNSや検索は、企業の実態(売上・利益)よりも、投資家や消費者の関心の変化を映します。短期で価格を動かすのは、最終的には注文(買い・売り)です。よって短期売買で重要なのは、データが示す内容の正しさよりも、

- そのデータが市場参加者の行動(買い増し/利確/損切り)を誘発しやすいか

- 誘発が起きたときに、価格がどの時間軸で反応しやすいか

- 反応が起きる銘柄特性(時価総額、浮動株、信用残、出来高)に合っているか

を見ます。ここを外すと、「データは面白いがトレードで勝てない」状態になります。

使えるオルタナティブデータの種類と、短期売買向き/不向き

初心者が最初に扱いやすく、かつ再現性を作りやすいのは次の2系統です。

SNS系(X、掲示板、YouTube、TikTokなど)

見るべきは「感情」よりも、まずは量です。感情分析は難易度が上がり、誤判定も増えます。短期では投稿量の急増がそのまま出来高の増加に結びつくことが多いからです。

- 投稿数(銘柄名・ティッカー・商品名の言及回数)

- ユニーク投稿者数(同一人物の連投を除外する)

- 拡散指標(リポスト・引用・コメントの合計など)

向き:小〜中型、テーマ株、話題先行銘柄。

不向き:超大型(材料が巨大でないと動きにくい)、超低流動(スプレッドが広く再現性が落ちる)。

検索トレンド系(Google Trendsなど)

検索は「関心が行動に近い」特徴があります。SNSは娯楽・雑談も混じるのに対し、検索は目的性が高い。短期売買では、

- 急上昇(スパイク):話題化の初動を捉える

- 高止まり(プラトー):旬が継続し、押し目買いが入りやすい

- 失速(減速):話題のピークアウトで利確が増える

の3パターンが重要です。向き:消費者向けサービス、アプリ、ガジェット、エンタメ関連。

不向き:BtoBで一般検索が少ない企業、銘柄名が一般単語でノイズが多い企業。

勝てる形にするための設計思想:データ→シグナル→ルール→検証→運用

オルタナティブデータ短期売買は、いきなり「このデータで買う」としない方が成功率が上がります。おすすめは次の順番です。

1) 取引対象を“データが効く銘柄群”に限定する

全銘柄を対象にすると、ノイズで負けます。最初は条件を絞ってください。例として、次のようなスクリーニングが有効です。

- 直近20営業日の平均出来高が一定以上(例:日中出来高50万株以上)

- 時価総額が小〜中(例:300億〜5000億)

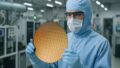

- テーマ性がある(AI、半導体、ゲーム、旅行、エネルギー等)

- 価格変動がある(ATRやヒストリカル・ボラが一定以上)

この段階で“勝てる土俵”を作ります。オルタナティブデータは、効く銘柄では効きますが、効かない銘柄では本当に効きません。

2) オルタナティブデータは「トリガー」扱いにする

初心者に最もおすすめの形は、オルタナティブデータを「買い/売りのトリガー」にして、最終判断は価格側の条件で確定するやり方です。

例:検索トレンドが急増した銘柄のうち、株価が前日高値をブレイクしたらエントリー。

これなら、トレンド急増で注目が集まっていることに加え、価格も実際に上に走り始めたのを確認してから入れます。

3) シグナルは「平均との差分」と「変化率」で作る

投稿数や検索指数は、銘柄によって絶対値が違います。そこで、同一銘柄内で正規化します。代表例は、

- zスコア:直近N日平均との差分を標準偏差で割る

- 急増率:当日/過去平均、当日/前日などの比率

- 加速度:増加が“加速している”か(前年差分の差分)

短期売買で特に効きやすいのは「急増率」と「加速度」です。ピークアウトを捉えるには加速度が役立ちます。

具体例:検索トレンド×ブレイクアウトで“初動”を取る

ここからは実際の売買ルール例を作ります。仮に、Google Trends相当の検索指標が0〜100で取れるとします(実務では取得方法はいくつかありますが、まずは概念を固めるのが先です)。

ルール例A:初動ブレイク(順張り)

狙い:話題化の初動で参加者が増え、買いが買いを呼ぶ局面を短期で取る。

- 監視条件:検索指数が直近20営業日の平均の2倍以上、かつ前日比+50%以上

- エントリー:当日、前日高値を上抜けて5分足で終値が上に確定したら成行/指値で買い

- 損切り:エントリー足の安値割れ、またはATR(14)の0.8倍下(どちらか浅い方)

- 利確:1) リスクリワード1.5到達で半分利確、2) 残りは5分足の短期移動平均割れで手仕舞い

- 保有期間:基本は当日〜3営業日以内

ポイントは、検索急増だけで買わないことです。価格が前日高値を抜けることで、実際の注文が入っていることを確認します。

この戦略が機能しやすい地合い

地合い(指数の方向感)は重要です。個別の材料が強くても、指数が崩れていると上値が伸びません。最初は、

- 日経225やTOPIXが25日移動平均の上にいる

- 指数の当日ボラティリティが落ち着いている(急落局面を避ける)

など、環境フィルターを入れるのが堅実です。

具体例:SNS投稿量×過熱判定で“崩れ”を取る

SNS投稿量は、初動にも効きますが、短期ではむしろ過熱の指標として強力です。いわゆる「みんなが騒ぎ出したときが天井」パターンの検出に向きます。

ルール例B:過熱リバーサル(逆張り)

狙い:過熱した局面で、利確と追いかけ買いの衝突が起き、急落(または急反落)しやすい局面を短期で取る。

- 監視条件:投稿数zスコアが+3以上(極端な話題化)

- 過熱確認:当日の出来高が20日平均の3倍以上、かつ上ヒゲの長いローソク足が出る

- エントリー:翌営業日、寄り付き後に前日高値を更新できず、5分足で安値更新したら売り(信用売り/CFD)

- 損切り:前日高値超えで撤退(過熱継続の可能性が高い)

- 利確:前日終値付近で半分、残りはVWAP回帰やギャップ埋めで段階利確

逆張りは難易度が高いので、初心者はまず「小さく試し、勝ち筋が見えてからサイズを上げる」順番が必須です。

データの落とし穴:ノイズ、同義語、銘柄名問題、ボット問題

オルタナティブデータは、使い方を誤ると簡単に騙されます。代表的な落とし穴を具体的に書きます。

銘柄名が一般名詞と被る問題

検索トレンドでよくある罠です。例えば企業名が「○○テック」など一般的な語を含むと、検索が企業に紐づいていないノイズを拾います。対策は、

- 会社名だけでなく、商品名・サービス名、ティッカーなど複数キーワードでクロスチェックする

- 関連トピック/関連クエリを見て、企業と関係ない検索が混じっていないか確認する

SNSのボット/宣伝アカウント問題

投稿数が急増しても、実態は宣伝やスパムのことがあります。対策は、

- ユニーク投稿者数を重視する(同一アカウントの連投を除外)

- 拡散(リポスト・引用)が伴っているかを見る

- 投稿内容が完全な定型文に偏っていないか、ざっくり目視でチェックする

完全自動化を急ぐと、ここで負けやすくなります。最初は半自動(スクリーニングは自動、最終判断は人間)がおすすめです。

検証(バックテスト)の考え方:勝率よりも“期待値”と“テール”を見る

短期売買では、勝率だけを追うと危険です。オルタナティブデータ系は「当たる時に大きく伸びる」「外れる時は速い」ことが多く、重要なのは期待値と損益分布です。最低限チェックしたい項目は、

- 平均損益(1トレードあたり)と期待値

- 最大ドローダウン(連敗時の落ち方)

- テール損失(急落・寄りギャップでの損失)

- 取引回数(年に数回しか出ないなら再現性が低い)

初心者向けの簡易検証手順

最初から完璧なバックテスト環境を作る必要はありません。以下で十分に“当たり筋”を見つけられます。

- 過去6〜12か月で、検索スパイク/投稿量急増があった銘柄を20〜50件集める

- その翌日〜3日以内の値動きをチャートで見て、共通パターン(上抜け継続、急反落など)を分類する

- 分類ごとに、入る条件(ブレイク確定、ヒゲ、出来高等)を具体化する

- ルール化して、さらに過去へ横展開(別期間・別銘柄群)して崩れないか確認する

このプロセスで「これは勝てそう」「これは無理」がはっきりします。

運用の肝:リスク管理は“ポジションサイズ”が9割

オルタナティブデータ短期売買は、ボラが高い銘柄に入りがちです。損切り幅を狭くしすぎるとノイズで刈られ、広くしすぎると一撃が重くなります。そこで、初心者はまず損失上限を固定するのが堅実です。

損失上限固定の例

- 1トレードの許容損失:総資金の0.5%(慣れるまで)

- 1日の許容損失:総資金の1.5%(到達したら終了)

- 損切り幅(円/%)に応じて株数を調整する

これだけで、破綻確率が大幅に下がります。短期売買は「勝つ方法」より「負けない設計」が先です。

実践ワークフロー:毎日30分で回す“半自動”オペレーション

個人投資家が現実的に回せる運用フロー例を提示します。専業でなくても実行可能な形です。

前日夜〜朝(スクリーニング)

検索トレンドとSNS投稿量を見て、急増銘柄をリスト化します。銘柄は多くて10〜20まで。ここで重要なのは「候補を作る」ことであって、まだ売買しません。

寄り付き後(価格で最終判断)

候補銘柄の板・出来高・寄りの値動きを観察し、ルール条件(前日高値ブレイク、過熱ヒゲなど)に合うものだけ入ります。合わなければ何もしません。短期売買は「やる日」より「やらない日」を増やした方が成績が安定します。

引け後(振り返り)

その日のシグナルが「効いた/効かなかった」を、地合い・出来高・ボラとセットでメモします。勝敗よりも、条件の再現性の有無を記録します。この積み重ねが、あなたの“独自アルファ”になります。

よくある失敗パターンと、避けるためのルール

失敗1:話題化銘柄を何でも買い、天井で掴む

対策:ブレイク確定か押し目条件が満たされるまで待つ。話題化を見た瞬間に買うのは、最も負けやすい。

失敗2:1回の成功でロットを上げすぎる

対策:トレード回数30〜50回は、サイズ固定でデータを貯める。短期はブレます。

失敗3:データ取得に凝りすぎて、売買ルールが曖昧

対策:データは“トリガー”で十分。最終判断は価格と出来高。ルールが曖昧だと検証不能になります。

発展:複数データの合成スコアで精度を上げる

慣れてきたら、SNSと検索を合成したスコアを作ると精度が上がります。例として、

- 検索急増率(当日/20日平均)

- SNSユニーク投稿者急増率(当日/20日平均)

- 出来高倍率(当日/20日平均)

- 価格モメンタム(過去5日リターン)

を0〜100に正規化して重み付けし、合成スコアが一定以上のときだけ売買する、というやり方です。ここでのコツは「複雑化しない」こと。変数が増えるほど過剰最適化のリスクが上がります。

まとめ:短期で勝つ鍵は“データの使いどころ”を間違えないこと

オルタナティブデータは、万能ではありません。しかし、SNS・検索トレンドは「市場参加者が集まる場所」を可視化できるため、短期の需給変化を捉える武器になります。

最初は、

- 銘柄群を絞る

- データはトリガー、価格で確定

- 急増率と加速度を使う

- 損失上限固定で運用する

この4点だけ守ってください。ここから先は、あなたの得意テーマ(AI、半導体、旅行、エンタメなど)に合わせて銘柄群とルールを最適化すれば、他人と被らない戦略に育ちます。

実例で理解する:検索スパイクが出た日の“取引判断”を時系列で追う

ここでは架空の例で、検索トレンドが急上昇した銘柄Aを想定します。目的は「その場で何を確認し、どこで入って、どこで降りるか」を具体的にイメージすることです。

前日(T-1)夜:候補化の段階

検索指数が前週平均の2.8倍に上昇し、関連クエリに「製品名」「予約」「評判」など購入行動に近い語が並んでいたとします。この段階でやることは、買いの準備ではなく監視リスト化です。

- 出来高:直近20日平均の1.2倍(まだ静か)

- 株価:レンジ上限付近だが未ブレイク

- 材料:新製品発表/大型アップデートなど、話題の理由が説明できる

この条件だと「明日、ブレイクしたら入りたい」候補になります。

当日(T)寄り付き:最初の30分が勝負

寄りでギャップアップして始まった場合、初心者がやりがちなのは寄り成行で飛びつくことです。ここは我慢して、寄り後の値固めを見ます。

具体的には、5分足で次を確認します。

- ギャップアップ後、安値を切り上げるか(買いが継続しているか)

- 出来高が寄り天型に偏っていないか

- 前日高値(あるいは節目)を明確に上抜けて終値が上で確定するか

エントリー:ブレイク確定で“機械的に”入る

例えば前日高値が1,200円で、寄り後の押し目で1,190円まで落ちた後、1,200円を上抜け、5分足終値が1,205円で確定したとします。この時点で買います。

損切りは「エントリー足の安値(例:1,195円)割れ」または「ATR基準」のいずれか。ここで重要なのは、損切りを価格で先に決め、株数を後で決めることです。例えば損切り幅が10円なら、許容損失が5,000円の人は500株、20円なら250株といった具合に調整します。

利確:伸びるときは伸びる。だから段階で降りる

短期では、思った以上に伸びる日と、全く伸びない日が混在します。よって利確は「一括」より「段階」が安定します。例えば、

- リスクリワード1.5到達(例:+15円)で半分利確

- 残りは短期MA割れ、またはVWAP割れで手仕舞い

とすると、伸びる日は利益を伸ばし、伸びない日は早めに降りられます。

データ取得の現実解:完璧を目指さず“再現性がある範囲”で戦う

オルタナティブデータは、取得方法や利用規約、更新頻度の制約が絡みます。個人が現実的に扱えるアプローチは次の3つです。

1) 公開指標をそのまま使う(最短ルート)

検索トレンドは公開されている指標を参照できます。SNSも、投稿数が見える外部サイトや集計サービスが存在します。最初は「入手できる範囲」で十分です。大事なのは、データの精密さより、同じ方法で継続して取れることです。

2) 手作業+スプレッドシートで半自動化する(堅実)

日々の候補抽出は、検索急上昇ワード→関連銘柄への紐付けをスプレッドシートで行い、価格条件で最終判断する形が最も事故が少ないです。自動化しすぎるとボットやノイズの罠に落ちやすいからです。

3) API/スクレイピングで自動化する(上級)

ここは上級者向けです。自動化は便利ですが、データの欠損や仕様変更でシグナルが壊れやすい。短期売買は“壊れた日の損失”が大きくなりがちなので、監視とフェイルセーフが必須になります。

キーワード設計が9割:検索トレンドでノイズを減らす技術

検索トレンドを使うなら、キーワードの選び方で結果が激変します。初心者は次の順に選ぶと失敗しにくいです。

- 商品名・サービス名(固有名詞でノイズが少ない)

- ティッカー/証券コード(投資家由来の検索を拾いやすい)

- 会社名(ただし一般名詞と被る場合は危険)

例えば「○○アプリ」「○○予約」「○○不具合」など、行動に近い語とセットで見ると精度が上がります。「関連クエリ」が購買/利用/不具合など行動語に偏る日は、短期の値動きも出やすい傾向があります。

コストと執行:短期売買は“手数料よりスリッページ”が痛い

短期では、思った価格で約定しないこと(スリッページ)が成績を削ります。特に話題化銘柄は板が薄くなりやすく、寄りや急騰局面で滑ります。対策は、

- 指値中心にし、成行は“ブレイク確定”の局面だけに限定する

- 出来高が少ない銘柄を避ける(スクリーニングで除外)

- 寄り直後の乱高下は避け、最初の値固め後に入る

また、信用取引やCFDを使う場合は金利・諸経費、配当調整、建玉期限なども損益に影響します。短期でも積み上がるため、取引ツールのコスト構造は把握しておくべきです。

地合い別の使い分け:同じシグナルでも“やること”を変える

市場環境によって、同じ「話題化」でも動きが変わります。初心者は、地合いを3つに分類して、売買を変えると安定します。

- 強い上昇トレンド:順張り(初動ブレイク)が有利。利確は段階で伸ばす。

- レンジ/神経質:順張りは伸びにくい。押し目条件を厳しくし、利確は早め。

- 下落トレンド:順張り買いは不利。過熱リバーサル(逆張り)か、見送る。

「どんな環境でも同じルールで勝つ」は難易度が高いので、まずは環境を限定して勝ちやすい条件だけやるのが現実的です。

戦略の寿命を延ばす:ウォークフォワードと“ルールの固定化”

オルタナティブデータは流行と共に変わります。去年効いたキーワードが今年も効くとは限りません。そこで、検証は次の考え方が有効です。

- 直近3〜6か月でルールを作る(市場の“今”に合わせる)

- そのルールを次の1〜2か月は固定して運用し、結果を記録する

- 月次で微調整し、過剰にいじらない(いじりすぎは過剰最適化)

ルールを固定して回す期間を作ることで、「本当に効いているのか」「ただの運だったのか」を見分けられます。

コメント