デリバティブ

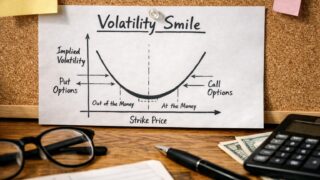

デリバティブ ボラティリティ・スマイルを味方にする:オプション市場の歪みから読み解く個人投資家の戦略

ボラティリティ・スマイルの意味、なぜ歪むのか、IVと実現ボラの関係、コール/プットの価格差から需給を読む方法と損失を抑える運用手順を徹底解説します。

デリバティブ

デリバティブ  投資・トレード基礎

投資・トレード基礎  オプション取引

オプション取引  デリバティブ

デリバティブ  オプション取引

オプション取引  デリバティブ

デリバティブ  オプション取引

オプション取引  オプション取引

オプション取引  オプション取引

オプション取引  オプション取引

オプション取引  デリバティブ

デリバティブ  オプション取引

オプション取引  オプション取引

オプション取引  オプション取引

オプション取引  投資戦略

投資戦略  オプション取引

オプション取引  取引手法

取引手法  暗号資産

暗号資産  FX

FX  暗号資産

暗号資産  デリバティブ

デリバティブ  基礎知識

基礎知識  暗号資産

暗号資産  FX

FX  投資戦略

投資戦略  先物・FX

先物・FX  投資戦略

投資戦略  暗号資産

暗号資産  投資戦略

投資戦略  投資戦略

投資戦略  市場解説

市場解説  投資戦略

投資戦略  投資戦略

投資戦略  投資戦略

投資戦略  FX

FX  デリバティブ

デリバティブ  デリバティブ

デリバティブ  オプション取引

オプション取引  基礎知識

基礎知識  投資戦略

投資戦略  債券

債券  債券

債券  投資戦略

投資戦略  債券投資

債券投資  投資戦略

投資戦略  投資戦略

投資戦略  投資戦略

投資戦略  投資戦略

投資戦略  投資戦略

投資戦略  投資戦略

投資戦略